根据联合国移民署《世界移民报告2022》显示,2020年全球约有2.81亿国际移民,相当于全球人口的3.6%。这也就意味着全世界范围内,每30个人中就有一个是国际移民。而中国是国际移民输出的第四大国,约有1000万人,对比2017年中国移民人数已经翻倍上涨。

根据胡润百富研究院发布的《2022年中国高净值人群品牌倾向报告》,高净值家庭对“移民”和“留学”接受程度已经变得越来越高。报告显示,有近九成的高净值人群有子女留学规划,比2021年升高了10个百分点。

中国高净值家庭中,二代定居国外很常见。要设立家族信托,必然涉及涉外税籍、外国税法等问题。此时,如何在信托架构中考虑移民二代的信托受益安排呢?

存在外籍家庭成员时,高净值家庭选择“在岸”还是“离岸”信托?

目前,设立家族信托日益成为高净值家庭的重要规划工具,不过对于有外籍成员的家庭来说,无论设立在岸还是离岸信托,考虑的法律与税务问题都要更加复杂与细致。他们在进行家族信托架构设计时,就不能仅考虑中国《信托法》的规定及受益人在中国的纳税问题,还需要结合外籍家族成员所在国的信托法、税法等相关制度进行规划。甚至当受益人里既有A国国籍家庭成员,又有B国国籍家庭成员时,这种跨越国境和法域的传承规划安排,就因为交叉了三国以上的法律制度,而显得更加复杂并增加法律、税务规划上的不确定性。

很多一代在国内定居,二代移民出国的家庭,一般会在离岸与在岸信托之间犹豫纠结。此时,离岸信托一定更有优势吗?其实不然,具体到二代移民美国的中国家庭,通过美国受益人信托安排,在中国设立家族信托反而会发挥美国税法制度下的节税优势。这种结合美国税法和中国信托的信托架构安排,日益受到有二代移民美国的中国高净值家庭的关注,这类在岸信托安排从美国税法视角而言,叫做外国委托人信托。

什么是外国委托人信托(Foreign Grantor Trust)?

外国委托人信托并非是一种特别的信托架构,而是由美国税务局以美国本土信托(U.S. Domestic Trust)为对比,认定该信托的实际控制人是委托人,且委托人是外国人,即非美税务居民,从而认定该信托架构项下的资产无需按照美国税收制度缴纳所得税。

那什么样的信托可以被美国税务局认定为是外国委托人信托呢?在实践中一般需要满足以下四个实质要件:

1.委托人为非美国税务居民,比如中国高净值家庭的一代父母。

2.受益人包含美国税务居民,比如中国高净值家庭移民定居美国的二代子女。

3.可撤销的外国信托,即信托的设立地需是非美国,对美国而言中国设立的信托就是外国信托。

4.信托财产均来自于美国境外,比如来自中国一代父母在中国境内的资产。

在同时满足上述四个要件的情况下,依据法庭测试和控制测试原则,该信托将会被美国税务局认定为是外国委托人信托。在该信托架构下,由于外国委托人信托是可撤销信托,所以美国税务局会认为该信托财产的所有权仍然属于委托人(非美国税务居民),因此美籍受益人在委托人生前从信托里获得的本金以及收益都不必缴纳美国联邦所得税。

所以,一个中国税务居民用境内资金在中国设立的家族信托,如果受益人包括委托人移民定居美国的子女,它就满足了外国委托人信托的条件,美籍受益人在委托人生前从信托里获得的本金以及收益都不必缴纳美国联邦所得税。这也就是为什么很多类似家庭开始按照外国委托人信托条件设立中国境内信托的原因——发挥在岸信托在美国税法下的节税优势。

设立外国委托人信托(FGT)的注意事项

外国委托人信托允许委托人控制信托,美籍受益人也无需就从该信托获得的信托利益缴税,但设立外国委托人信托也要注意以下问题:

1.委托人权利过强,弱化信托财产独立性

外国委托人信托属于可撤销信托,信托财产并没有完全独立于委托人,在美国法律视角下,这种信托财产属于委托人控制的财产。由于委托人控制信托财产,信托财产的独立性就容易被质疑。我国法律对于可撤销信托是否具有债务隔离功能,是否属于委托人涉税资产没有明确规定。但是,随着未来法律和司法解释不断细化,当委托人的债权人对信托财产提出执行请求时,信托财产是否会因为委托人的强控制被穿透执行,存在一定不确定性。也就是说,FGT架构对美国受益人有美国税节税的优势,但可能会弱化信托财产的债务隔离功能。

2.委托人去世,信托继续存续或致美籍受益人税收风险

当委托人去世后,在美国税法视角下,这个外国委托人信托可能会自动转化为不可撤销的外国非委托人信托(Foreign Non-grantor Trust),从而变成独立的纳税实体。一旦被定性为外国非委托人信托,可能会对美籍受益人带来额外的美国税务风险,即美籍受益人获得的信托利益可能需要缴税,甚至税务征缴会追溯至受益人之前获得的信托利益。因此,在实践中,一般会建议在中国国籍的委托人去世后,该信托就直接终止,信托财产分配给另一位中国籍的家庭成员,再重新设立一个新的外国委托人信托。或者约定一个信托期限(比如十年),到期并该委托人还在世时候,该信托终止。

3.委托人信托设立前后移民美国,美籍受益人不再有节税优势

根据美国相关税法规定,外国委托人信托委托人为美国税务居民,且该信托的受益人为美国税务居民的,受益人需要就该信托的当期信托利益分配缴纳个人所得税。即使委托人是在移民或去美国定居的5年前就已经设立好外国委托人信托的,当委托人转为美国税务居民后,受益人仍然可能需要就收到的信托利益分配缴纳个人所得税。因此,在实务中,我们会建议在设立外国委托人信托时,一定要确认委托人是否五年内有移民美国或去美国定居的计划,如果有的话,建议更换其他委托人。

美籍受益人该如何进行税务申报?

需要明晰的是,虽然美籍受益人从外国委托人信托获得的信托利益可以不必缴所得税,但并不能免除美籍受益人的税务申报义务。在此信托架构中,无论美籍受益人获得的是年度信托利益的分配,还是信托终止后的最终信托利益分配,均需向美国税务局进行税务申报。那么,美籍受益人该如何进行税务申报呢?

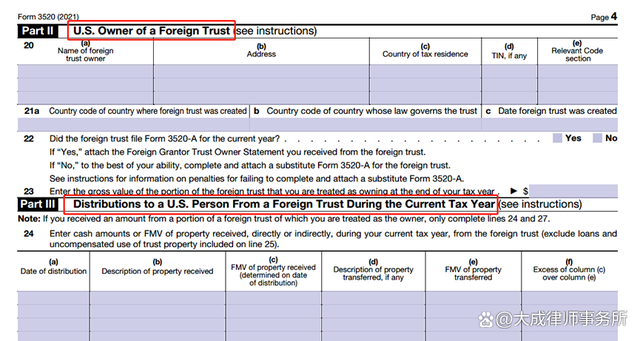

在实务中,不论受益人获得信托利益金额的大小,都需要在3520表格第三部分中报告该分配,同时还需要将外国委托人信托受益人声明(Foreign Grantor Trust Beneficiary Statement)随附3520表格,并连同税务申报人的1040表格一同提交给美国税务局进行当年的税务申报。

其中,3520表格和1040表格是由美国税务局统一提供的,由税务申报义务人自己或者在专业机构的协助下进行填报即可。但是外国委托人信托受益人声明并无标准模板的要求,因此,在实务操作中,外国委托人信托受益人声明一般应包含受益人收到信托利益的日期、具体金额,资金性质是什么(收益还是本金)等涉税信息。

来源:美国税务局官网,3520表格第三部分

此处需要注意的是,在实务中,受益人如果没有正确地填写3520表格,即只填写了表格第24和27项内容,那么受益人在该份3520表格上签字的行为,可能会使得信托受益人被认定为是信托所有人,最终导致信托受益人适用的纳税规则及纳税义务会有所变化。因此建议美籍受益人在进行税务申报时,务必咨询美国的专业税务律师,或委托当地律师、税务师协助填写表格、提供声明,以免申报内容错误。

总的来说,对在国内设立家族信托的客户而言,如果有家庭成员移民美国,外国委托人信托确实有海外节税优势。因此,高净值家庭可以结合整个家族的国籍身份规划及传承规划,具体考虑是否设立该类信托。需要提醒的是,该类信托涉及复杂的美国税务制度,信托设立的各要素评估以及信托运行过程中的动态关注与管理都非常重要。

本文主要讨论的是高净值家庭在有美籍家庭成员时的国内信托架构设计。除了美国,加拿大也是主要的移民地,如果二代子女移民加拿大是否也有类似FGT的节税架构呢?我们将在下一篇,讨论加拿大“祖母信托”的架构设计及具体实务细节。

作者:薛京

来源:北京大成律师事务所